百度香港IPO发行价确定,定位不再是搜索引擎公司

腾付通官网整理报道:

观察者网讯(文/胡毓靖 编辑/庄怡)百度香港二次上市再进一步。

3月17日,据路透社报道,百度将香港IPO发行价定为每股252港元,低于此前宣布的发行价高端295港元/股。

此前,百度于3月1日开始实行1:80股票拆分,将其ADS(美国存托股票)所代表的A类普通股的比例从每10股ADS代表1股A类普通股,更改为每1股ADS代表8股A类普通股。

由于拆股更有利公司以每手较低价格发行,降低入场门槛同时增加灵活性,百度此举也被视为在为二次上市做准备。

3月4日,港交所批准百度二次上市申请,9日,百度通过港交所聆讯,聆讯资料集显示,百度定位自身为拥有强大互联网基础的领先AI公司,较美国上市时的搜索引擎公司的定位有了较大变动。

此外,资料集显示百度核心业务主要有3个增长引擎:移动生态(百度App、好看视频、百度贴吧)、智能云(包括PaaS、SaaS和Iaas的AI解决方案)、智能驾驶与其他(智能驾驶、小度、AI芯片研发)。

3月11晚,百度宣布香港联交所主板上市计划。文件披露,百度计划发售95000万股公司A类普通股,发售价将不超过每股295港元。预计全球发行将净筹资36亿美元,股票代号9888,由BofA Securities、中信证券、高盛担任二次上市保荐人。

百度表示,其拟将全球发售募集资金净额用于以下用途:持续科技投资,并且促进以人工智能为主的创新商业化;进一步发展百度移动生态,进一步实现多元变现;流动资金及一般公司用途,以支持公司的业务营运及增长。

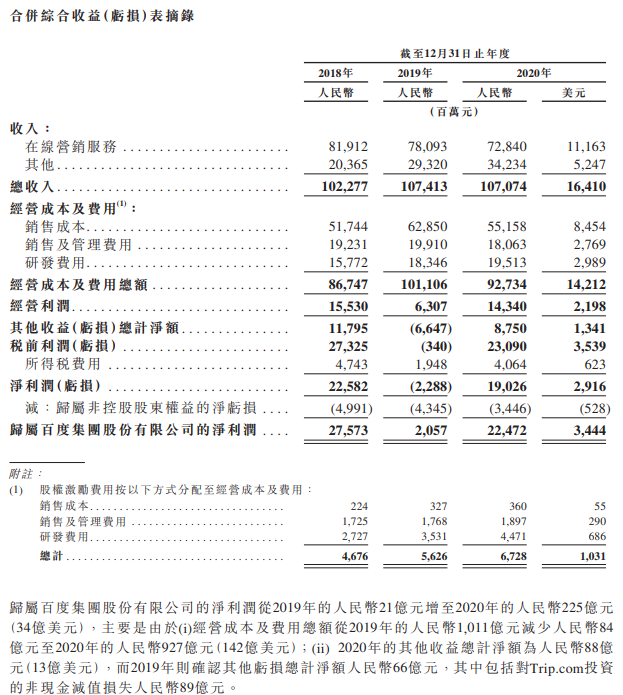

财务数据方面,百度向港交所提交的文件显示,2018年、2019年及2020年,总收入分别为1023亿元、1074亿元、1071亿元。归属于百度集团的净利润分别为276亿元、21亿元和225亿元,其中2019年的净利润包括对Trip.com投资的非现金减值损失人民币89亿元。

图片来源:百度聆讯资料集

资料还披露了爱奇艺的财务数据。2019年至2020年,爱奇艺的收入分别为250亿元、290亿元及297亿元,这三年间,归属爱奇艺的净亏损为91亿元、103亿元和70亿元。

二度上市,百度认为其优势的核心在于其“世界一流的AI能力”,对于下一步发展业务,百度聚焦在技术投资、智能云扩展、商业化智能驾驶、移动生态拓展,以及有选择地物色并购及战略投资对象五方面。