地产寒冬:老板亲自下场护盘,“酒肉朋友”各奔东西

腾付通官网整理报道:

(文/张志峰 编辑/马媛媛)自“三道红线”融资监管政策发力以来,泰禾、华夏幸福等接连数家房企爆雷,内房企风声鹤唳,股价几乎到达历史最低点。

特别是中秋节前夕,港股遭遇“黑色星期一”,恒生指数跌破24000点关口,刷新年内低点,内房股板块集体重挫领跌,其中千亿房企新力控股最高跌幅达到90%,不得不紧急停牌避险。

在这样的背景下,内房企为提振投资者信心,有的发起回购计划,有的实控人及公司高管增持捆绑,以期挽回股价下跌颓势;也部分房企急于减持,大有退场之意。

新一轮增持、回购潮开启

观察者网统计发现,仅9月份以来,就有金科股份、香江控股、迪马股份、宋都股份、美好置业、万通发展等多家上市公司发布回购计划。其中,按照已发行股份比例计算,回购股票比例最高的为信和置业、嘉里建设两家港股上市房企,回购比例均达到当前已发行股份的10%。

若按照两家企业目前股价计算,回购金额分别为75亿港元和31亿港元。

而相较于公司直接回购股份,更多房企则选择让大股东或公司高管增持的方式,与上市公司进行深度绑定,以此来打消市场疑虑。

以旭辉控股为例,9月16日企业多只美元债异动,部分跌幅创下最低纪录。而旭辉的第一反应不是回购美元债,而是加大大股东增持力度。

9月17日,旭辉控股公告称,实控人林中或其一致行动人增持上市公司股份约1.80万股,平均价为每股约4.39港元,斥资约7.91万港元。

同时,公告显示,2021年以来,其大股东已通过二级市场购买及以股代息的方式累计增持旭辉控股约1.4亿股股票,累计斥资8.14亿港元。几乎每逢重大发布活动,林中、林峰兄弟二人总会刻意提及:始终认为公司股票被低估,希望大家多多买入。

除旭辉林中之外,金地凌克、正荣欧宗荣、禹洲林龙安、建业胡葆森、朗诗田明、宝龙许华芳等众多房企老板纷纷增持自家公司的股票,9月份短短一周之内,就有近10家上市房企大股东出手护盘,掀起了今年又一轮增持潮。

值得注意的是,除民营房企老板增持之外,金茂、保利等央企在公司回购股票的同时,也开始加大高管增持力度。

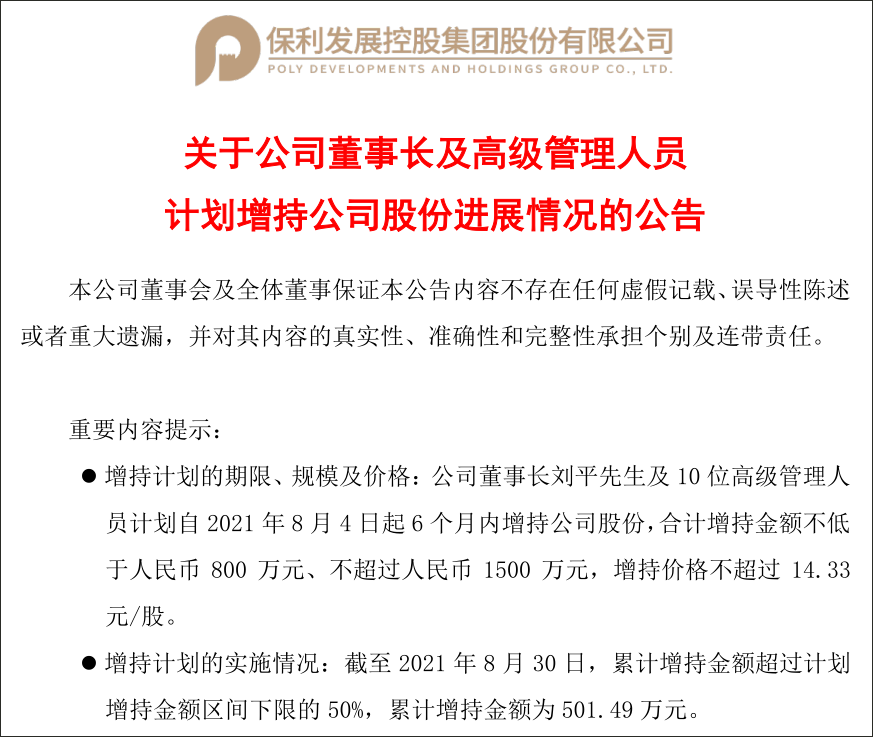

如保利发展日前公告称,公司董事长刘平及10位高级管理人员计划自2021年8月4日起6个月内增持公司股份,合计增持金额不低于800万元、不超过1500万元,增持价格不超过14.33元/股。截至2021年8月30日,累计增持金额超过计划增持金额区间下限的50%,已达到501.49万元。

不过,有资深投行人士向观察者网表示,大股东增持属于老板用自己的钱买股票,一般认为股票被严重低估时才会做,短期内对拉涨股价确有奇效,但长期走势还要看利润和行业前景。而股票回购则往往花费上市公司自有现金,相当于股民自己的钱。

因此,无论大股东增持还是上市公司回购股份并不完全等同于股价上涨的集结号,投资者不能盲目追涨,否则回购股份将演变为炒作公司股价的工具,其性质也将发生转变,投资者还可能面临被套的风险。

险资带头套现离场?

相较于大多数房企对于自身发展体现出的“信心满满”,频频展开护盘动作,亦有部分企业股东显得信心不足,屡屡减持,颇有欲套现离场的意味。

其中,减持数额最大、影响最深的当属金地二股东大家人寿。

在金地董事长凌克大手笔增持公司股票的同时,公司二股东大家人寿通过集中竞价以及大宗交易累计减持公司股份约1.06亿股,占公司总股本约2.34%。按照彼时公司股价粗略估算,套现金额不少于12亿元。

值得注意的是,这是大家人寿入股金地9年以来的第一次减持行动。资料显示,大家人寿原本持有金地集团约9.22亿股票,持股比例约20.43%,是金地的第二大股东。减持后,大家保险对金地持股比例降为18.09%,但第二大股东的身份并未改变。

与此同时,中国人寿、前海人寿等险企也在逐步降低自己持有的房企股票份额。

如在此之前,央企华侨城曾发布公告称,公司股东前海人寿及一致行动人钜盛华通过集中竞价累计减持超过8000万股,减持股份占总股本比例为0.98%。

而根据3月发布的预披露公告,前海人寿减持的原因为自身业务发展的需要,计划在6个月内减持合计不超过1.64亿股,即不超过公司总股本的2%。目前,整个计划尚未完成,恐将继续减持。

上述投行人士向观察者网分析称,险资入股房企大都发生在5-10年前,彼时正值行业发展黄金时间,自然趋之若鹜;但如今,受调控影响,行业遇冷,“房住不炒”基调下,强调控成长期趋势,房企利润被无限压缩,还可能面临“爆雷”风险,特别是受到华夏幸福拖累的平安系市值大跌,前车之鉴不可不防。

除险资之外,来自其他行业的投资人甚至企业高管,近期同样减持动作频发,无异于进一步打击了上市公司士气。

例如华侨城,在遭遇前海人寿减持的同时,日前还披露了一份高管减持计划。

公告显示,企业董事会秘书关山因个人财务安排,计划自2021年6月22日起的6个月内(窗口期除外),通过证券交易所集中竞价交易方式减持本公司股份不超过7.74万股。按照此时企业股价估算,套现金额约为5700万元。

民营企业中,包括嘉凯城、顺发恒业、国创高新、华远地产、新大正、万业企业、万通发展等在内的多只地产股均遭到股东减持,其中减持动作最多的当属嘉凯城。

自从被许家印因恒大爆雷而转让易主之后,多位早期投资人均发布减持计划。

其中,二股东广州凯隆已于9月16日、17日、22日三日间连续减持1771万股,减持比例近1%,套现金额约达6000万元。

此外,国大集团与浙商糖酒两大重组借壳时增持入股股东,亦发布6个月内以集中竞价方式减持本公司股份不超过3600万股的计划,减持比例不超过总股份2%,按照当前股价粗略估算,套现金额约为1.2亿元。

不过,无论增持、回购等护盘动作,还是投资方套现离场,毫无疑问都是外力,并不能完全左右股价与市场。

可以肯定的是,楼市拐点已现,企业最终结果如何,最终还是要看其是否可以顺应时势,保持财务稳健的同时完成转型与升级。

本文系观察者网独家稿件,未经授权,不得转载。