金科服务22%股权换来37.34亿港元现金流

腾付通官网整理报道:

(文/张志峰 编辑/马媛媛)尽管连日来,房地产领域陆续释放不少融资利好消息,但在流动性风险尚未出清之前,行业的神经依旧敏感且脆弱,甚至带动物业管理板块也屡屡出现股价波动。

一面是严峻的资本市场环境,一面是物管行业的激烈竞争。因此,在当前房地产开发领域见顶的背景下,不管是投资机构还是房企对物管领域攻城圈地的脚步并未停下。

引战投双赢

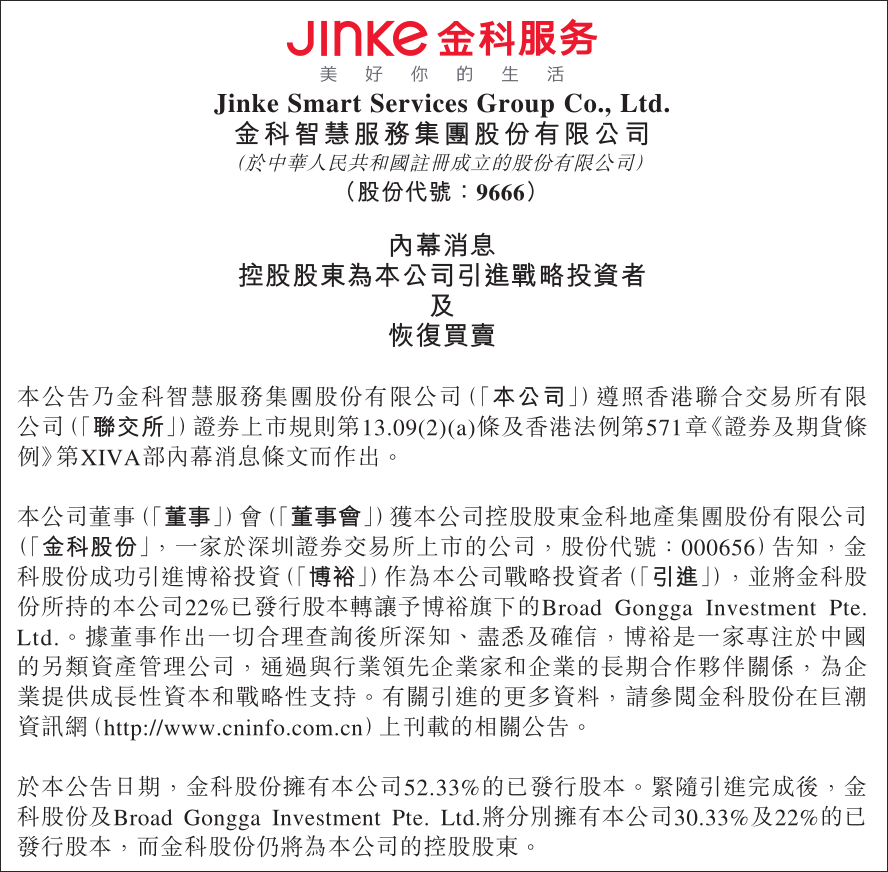

12月16日晚间,停牌两日的金科服务公告称,控股股东金科股份拟37.34亿港元转让所持其22%股份,博裕投资为其战略投资人,一跃变成金科服务第二大股东。

消息一出,17日金科服务复牌大涨,报收30.5港元,涨幅11.93%。

具体为,金科股份向博裕投资旗下投资主体BROAD GONGGA INVESTMENT PTE. LTD.(下称“BROAD GONGGA”)转让所持金科服务约1.43亿股H股全流通股份(约占金科服务总股本的22%,占金科股份所有全部股份的42%),转让价格为26港元/股,较金科服务停牌前的股价27.25港元,折价约4.58%,总转让金额约37.34亿港元。

交易完成后,金科股份持有金科服务股份比例由52.33%降至30.33%的股份,仍为金科服务的第一大股东及控股股东,BROAD GONGGA为第二大股东,将向金科服务提名2名非执行董事。

也就是说,金科通过出售其所持有的物业公司一小半股权,一方面极大缓解了集团流动性压力,另一方面,为金科服务引入了新的合作伙伴。

金科股份表示,转让事宜可以进一步做大做强智慧服务业务,同时,博裕投资也与金科服务共同评估物业管理行业里潜在的收并购机会。

然而,这件原本在房地产行业十分常见的动作,却因为时机不对引来部分质疑声音:金科是不是也没钱了?

要知道,过去几年间,房企用旗下资产换来战投早已成为“常规操作”。

例如万科旗下物业万物云,二股东同样是前文提到的“博裕投资”。

再如,更加广为人知的“隐形大地主”平安系,前期后后通过大笔资金注入的形式,顺利当上了包括碧桂园、融创、旭辉在内的十余家规模房企的二股东。

彼时,无论资金界还是房地产界无不是一片叫好之声。

而如今,短短一两年时间已经物是人非,房企流动性风险频发的大环境下,世茂一笔关联性交易就深陷股债双杀迷局,更何况出售被行业看好的物业公司。

也正因此,金科股份的股价走势与金科服务相反,最终报收4.4元/股,下跌1.79%。

收并购放缓

事实上,在“5年收入增长10倍”目标下,今年以来,金科服务在收并购方面表现得颇为激进。

今年年初,金科服务分别收购重庆金科天江物业服务有限公司约51%股权和重庆上境物业服务有限公司100%股权。

年中,金科再度出手,先后于6月份收购重庆美利山物业服务公司100%股权及北京壹途20%股权;8月,收购重庆中科三心物业服务有限公司100%股份。

就在不久前的12月5日,金科服务再度收购黔西宏祥物业51%股权。

从收并购频率上来看,金科服务直追素有“并购王”之称的碧桂园服务。不过,其单个收购标的规模要小得多,且大都局限于西南大本营周边区域。

要知道,在碧桂园服务今年以来进行的十余起收并购案例中,仅收购四川一哥蓝光旗下上市物企蓝光嘉宝服务一案,标的价格就高达54.32亿元。

值得一提的是,在今年9月,上市不足1年的金科服务还公告修改了上市募资的用途,仍以60%的募集资金净额用于收并购,但收购目标不再拘泥于具体的规模及财务指标限制。相当于进一步拉低了并购标的下限,扩大了可选取的范围和条件。

这意味着,在彼时的金科看来,物业板块的收并购之争已经完全进入白热化阶段。

需要指出的是,受到地产开发行业流动性危机频发的影响,近期上市物业管理公司估值频繁波动,不少业内人士预测板块估值有进一步回调可能。因此,几天前还如火如荼的行业收并购动作又有放缓趋势。

尤其是近日,在世茂股债双杀刺激下,房地产开发与物业管理两个行业都变得风声鹤唳,股价纷纷大跌。

以至于连稳居头部的碧桂园服务都受到牵连股价不稳,连忙发文撇清关系。

公告称,碧桂园集团与碧桂园服务预计半年内不会发生对价超过2亿元的重大资产出售或收购交易;不会在公开市场进行配售新股;董事会主席杨惠妍自身及其行使控制权的任何公司不会出售其已持有的公司股份。

有媒体报道称,碧桂园服务在14日早间的电话会议上还承诺,不会像其他同行一样,跟关联方做类似交易,把自己的资金去救援地产这类性质的事情,不可能发生。

一位上市房企高管向观察者网表示,近期物业公司融资大都处于备战状态,具体的收并购动作倒是少了很多。一方面因为可选收购标的很多,对于手握资金的部分企业而言完成是买方市场,可以择优而选;另一方面,股价频繁波动也为部分企业敲响了警钟,收并购应量力而行,在当前大环境下最需要的是“稳定”,任何可能刺激市场神经的动作都要慎之又慎,扩张太过激进往往适得其反。

从这点来看,金科服务通过引入战投既为母公司输血,又分摊了自身风险、提振市场信心,不失为一个明智之举。

本文系观察者网独家稿件,未经授权,不得转载。