泰康人寿清仓阳光城股份背后:地产失色,险资变脸

腾付通官网整理报道:

(文/张玉 编辑/马友友)继2021年底“割肉减持”后,泰康人寿最终还是选择了彻底清仓阳光城股份。

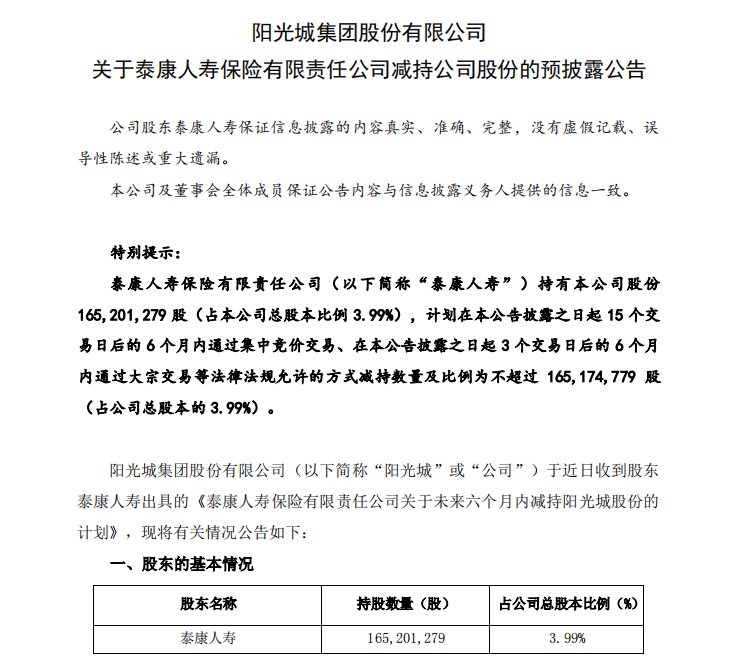

2月9日晚间,阳光城发布公告称,公司于近日收到股东泰康人寿出具的减持计划,计划通过集中竞价交易、大宗交易等法律法规允许的方式,减持数量及比例不超过1.65亿股,占公司总股本的比例约为3.99%。

对于此次减持的原因,阳光城方面表示,主要系泰康人寿根据公司资产配置需求和相关投资决策,“本次减持计划的股东不属于公司控股股东、实际控制人。本次减持计划的实施不存在导致公司控制权发生变更的风险,不会对公司治理结构及持续经营产生影响”。

泰康系清仓阳光城股份的背后,几年前还在高调“联姻”、举牌进入房地产的险资企业,正展开一场“大撤退”。

IPG中国首席经济学家柏文喜指出,险资不追求短期回报,但是也不能接受长时间的浮亏,而在地产股上的大面积浮亏已经看不到未来,才是险资集体撤出地产股的直接原因。

10年“婚约”一朝分手

泰康与阳光城的甜蜜“婚姻”要从2020年开始说起。当年9月,阳光城公告称,泰康人寿与泰康养老与阳光城前第二大股东上海嘉闻约定,从上海嘉闻受让13.53%的股份。

为此,阳光城控股股东阳光集团以及公司实际控制人吴洁、林腾蛟还与泰康方面签署了10年业绩对赌计划,以2019年的归母净利润为基础,前5年的归母净利润每年年均复合增长率不低于15%,且前5年累计归母净利润数不低于340.59亿元。

阳光城方面曾表示,合作协议的签订,是控股股东为了助力上市公司引入长期股东合作的达成,特无偿向泰康人寿及养老提供各项承诺,以期能够彰显诚意,促进资源协同。

2020年11月,阳光城接连发布数则公告,披露董事会人员变更。阳光城公告增选两名董事陈奕伦、姜佳立。两人分别为泰康人寿及泰康保险提名,作为两家代表坐镇阳光城。其中,陈奕伦正是泰康人寿董事长陈东升的儿子。

2021年4月,双方进一步加强合作。阳光城大股东阳光控股与泰康方面签署协议,双方在业务层面落地开展相关合作事宜。战略合作框架协议涉及存量不动产合作,如华南项目代建、华中项目合作开发;发挥在医养服务、产业资源等方面的优势,推进增量项目拓展;在不动产股权基金方面,双方还共同设立了不动产投资基金,用于投资、孵化相关项目。

不过,甜蜜的“婚姻”并没有持续多久。2021年10月28日,阳光城披露了2021年三季度报。前三季度,阳光城扣非后归母净利润同比减少了96.89%。

这波业绩“变脸”迅速引发泰康方面的不满。10月29日,陈奕伦、姜佳立对阳光城2021年三季度报投出反对票,理由为:对于公司三季度所表现的公司经营恶化,需要得到管理层的合理解释。

不过,泰康终究还是没有等来阳光城方面的满意解释。12月21日,陈奕伦宣布辞职,辞职后不在公司担任其他任何职务。

陈奕伦离职后,泰康旋即于12月27日转让了9.41%的阳光城股份,剩余股份3.99%。

伴随而来的是阳光城一系列的人事变动。2022年1月4日,泰康方面提名的另一位董事姜佳立辞职;1月5日,明星职业经理人朱荣斌宣布辞去执行董事长兼总裁职务,同时不再担任董事局战略委员会委员职务。1月12日,华夏人寿提名的董事仲长昊递交了书面辞职报告。

而伴随着此次泰康再度清仓阳光城股份,双方曾定下的10年“蜜月协议”仅仅在不足2年的时间里就宣布草草收场。

易居研究院智库中心研究总监严跃进指出,险资减持,是一个非常自然的操作,因为地产企业压力大,险资从商业投资角度看,自然就会减持。反过来对于房企来说,要稳定此类投资,就需要在合作中设置一些条款,防范在市场压力大的时候险资抽资,这样容易引起其他投资者的担心或警觉。

险资集体减持地产股

阳光城与泰康系“不欢而散”的背后,事实上,近年来,险资与房企之间的合作并不在少数。

2月9日,旭辉就宣布,旭辉瓴寓将自己持有的“上海浦江柚米社区”的30%股权转让给了险资,实现了资产端的退出,未来将作为资管人,持续运营这个租赁社区。

房企,一度被险资看成香饽饽,而险资,也曾被房企奉为最坚实的后盾。双方之间的合作,可谓一拍即合。

这一趋势在2020年迎来一波高潮。2020年1月,太平人寿19.07亿元举牌大悦城成为第二大股东;随后,横琴人寿通过旗下保险产品买入首开股份7611.39万股,百年人寿也一度挤进首开股份前十大股东。此外,2020年,金科股份成功引进阳光保险等重要战略协同股东。

Wind数据显示,在2015年年末,前十大流通股股东中有险资的A股上市房企共有28家。

值得一提的是,2021年,随着宏观政策持续收紧,房地产行业也发生了翻天覆地的变化。一些企业战略不符合时代发展逻辑的企业开始呈现业绩陡降的情况,行业洗牌加剧。资本市场本能的逐利趋势,加上对地产行业的发展逻辑把握并不精准,曾经火热入局的险资也开始大举撤离房地产行业。

统计显示,2021年9月以来,大家人寿先后6次减持金地集团,持有股份骤降5.43%。中国人寿已经连续5个季度减持万科A,持股比例从2.16%降至0.73%。此外,2021年前三季度,泰康人寿减持保利发展,君康人寿减持首开股份,和谐健康在今年一季度减持金融街……

在上海中原地产市场分析师卢文曦看来,险资陆续开始减持,除了不看好地产外,不排除一些政策性的要求,“因为险资本身就是长期的资金,地产也是要看长期的收益,不可能只看一两年的收益,而从长期的角度来看,地产肯定是有收益的。”此外,卢文曦称,市场不好可能是险资选择逐步退出房地产行业的一个导火索。

柏文喜对此也表示认同。在其看来,险资和地产的合作一方面注重的是房企的稳健性,规模较大的龙头型房企受到青睐;另一方面险资也更加注重房企的成长性,以期获得投资的成长性收益。但从后来的发展实践来看,不少高成长房企过度运用了财务杠杆,造成了极高的负债率以及大量的表外负债与明股实债,实际上大大推高了企业的流动性风险和企业运营风险,导致遭遇行业调控时陷入流动性危机,这也让投资这些企业的险资十分被动,损失惨重。

“所以从目前的情况来看,险资投资房企一方面在关注房企的稳健性与成长性的同时,还要注意企业的真实负债水平、流动性风险以及企业张略管理、运营水平所能够支持的企业成长性,否则的话投资就很容易被套而造成遗憾。”柏文喜称。

本文系观察者网独家稿件,未经授权,不得转载。