收购子公司致亏损 国家队营养品供应商汤臣倍健业绩承压

腾付通官网整理报道:

(文/观察者网 李鹏涛 编辑/马友友)冬奥会期间,冰墩墩和谷爱凌成为全网当之无愧的两大“顶流”。与冰墩墩相关的概念股接连涨停,签下谷爱凌作为代言人的企业也被外界赞许“眼光精准”,汤臣倍健就是其中之一。

日前,汤臣倍健在投资者互动平台上表示,该公司签约谷爱凌为Yep科学营养·品牌大使,并已制定相关品牌宣传计划,目前已在互联网媒体、地铁广告等渠道推广。

除了签约明星运动员外,汤臣倍健近期还与国家体育总局体育器材装备中心签署《中国国家队/中国之家合作协议》,成为了TEAM CHINA/中国国家队运动食品及营养品供应商。

然而与“顶流”绑定的汤臣倍健,却遭遇着最长的“困难期”。经营变革引发的业绩震荡,对汤臣倍健而言,是“釜底抽薪”还是“卧薪尝胆”?

子公司两年半亏15.7亿元

在过去的几年中,汤臣倍健可谓“命运多舛”。

在经历了医保政策改革、行业整治、国际并购和2020年新冠疫情之后,汤臣倍健的业绩增速呈下滑趋势。

而医保政策改革、行业整治及新冠疫情均属于整个保健品行业需共同面对的处境,只有国际并购所带来的问题需要汤臣倍健独自面对。

早在2018年,汤臣倍健耗资35.6亿元对澳大利亚保健品公司Life-Space Group Pty Ltd(下称:LSG)进行收购,为发展益生菌业务。

随后受2019年《电商法》实施的影响,LSG在澳洲市场的业务未能达成预期,计提商誉和无形资产减值15.7亿元,致使汤臣倍健该年出现重大亏损。

2019年至2020年和2021年上半年,汤臣倍健子公司LSG分别营收4.58亿元、5.67亿元和3.04亿元;同期分别亏损15.53亿元、746.7万元、905.76万元,两年半合计亏损15.7亿元。

尽管LSG的营收逐年增长,但其净利润依旧处于亏损状态,成为汤臣倍健的“盈利黑洞”。上述同期,汤臣倍健分别营收53.62亿元、60.95亿元、41.98亿元,净利润分别为-4.15亿元、15.44亿元和13.88亿元。

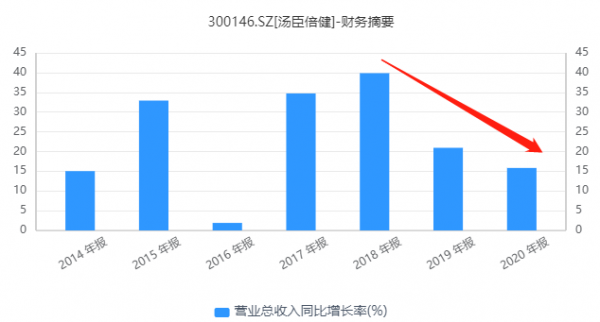

与此同时,汤臣倍健营收增速也受到国际并购的影响。该公司营收增速自2018年达到39.86%的高位后,便开始逐年放缓,至2020年其营收增速已降至15.83%的水平。

值得注意的是,汤臣倍健目前似乎还未理顺对LSG的管理。该公司在2021年半年报中表示,其与LSG在法律法规、会计税收制度、商业惯例、经营理念、企业文化等方面存在一定差异,与LSG仍需在财务管理、客户管理、资源管理、业务拓展、企业文化等方面进行融合。后续的整合能否顺利实施以及整合效果能否达到预期存在不确定性。

经营变革还未正向起效

作为习惯于用“爬坡过坎”总结经营困难的汤成倍健,2021年其年报中或将增加“经营变革”这一道坎。

在销售方式上,汤臣倍健此前以线下药店为基础,对部分区域经销商和直供终端商的销售采用买断模式;买断模式外的直供终端商采用委托代销模式。

随着近年来电商的迅猛发展、疫情的突然袭来,中国膳食营养补充剂(下称:VDS)行业的渠道结构发生了极大的变化。

数据显示,VDS行业线上渠道占比从2010年的2.9%一路飙升到2019年的37%,超越直销渠道占比排名第一;2020年VDS行业线上渠道占比提升至42.7%,而药店渠道占比则从原来的50%压缩至不足20%。

虽然汤臣倍健营收依旧以线下渠道为主,但在2020年和2021年上半年,该公司线上销售渠道增速明显优于线下。其中该公司境内线上分别营收12.07亿元、6.63亿元,同比增长36.63%和79.72%;境内线下营收分别为39.09亿元和27.43亿元,同比仅增长1.44%和24.18%。

在此趋势下,汤臣倍健于2021年7月开始启动线下销售变革和线上线下一体化经营相关变革,以支持公司更健康和可持续的发展战略。

同时,该公司还表示,上述变革预计将持续至2022年上半年,短期会对公司及相关方带来一定的压力和挑战,长期将为公司的长远发展打下坚实基础。

2021年第三季度,汤臣倍健实现营收18.31亿元,同比下滑4.03%,净利润为2.92亿元,同比下滑42.23%。除了营收和净利润均出现“双降”的情况外,该公司前三季度销售费用较上年同期增长64.53%至16.39亿元,而主要原因是广州麦优并表、品牌推广费及平台费用增加所致。

事实上,自汤臣倍健上市以来,其销售费用一直居高不下。仅2018年至2020年,该公司销售费用分别为12.8亿元、16.5亿元和18.18亿元,占总营收的29.42%、31.37%、29.84%。

观察者网注意到,汤臣倍健的营收增速于销售费用增速基本成正相关。换言之,只要该公司加大销售费用的投入,就能催生其营收的增长。

需要指出的是,按照汤臣倍健的计划,2021的目标是实现营收同比增长30%,并开启新一轮的增长周期;同时销售费用率将维持过往三年水平,并通过精准营销、降本增效等措施确保稳中略降。

若要完成营收同比30%的目标,汤臣倍健2021年将要营收79.24亿元;该公司前三季度营收60.29亿元,也就是说四季度营收需达到18.95亿元才算达标。

但在往年的营收中,第四季度是汤臣倍健最差的一个季度。2016年至2020年该公司第四季度分别实现营收3.96亿元、7.61亿元、9.29亿元、8.81亿元和10.62亿元。

如果想完成“全年销售费用率维持过往三年水平”的目标,汤臣倍健在第四季度就只能“勒紧裤腰带”。具体来看,该公司过去三年(2018-2020年)平均销售费用率为30.23%,而2021年前三季度销售费用率已达27.19%。

近期,汤臣倍健发布的业绩预告显示,2021年该公司实现归母净利润约16亿元至19.05亿元,同比增长5%-25%。但在其业绩预告中并未提及全年营收总额和销售费用等数据,而汤臣倍健能否实现2020年年末定下的目标,观察者网将持续关注。

本文系观察者网独家稿件,未经授权,不得转载。