碧桂园服务半年内再增并购案 在管面积或超10亿平

腾付通官网整理报道:

(文/解红娟 编辑/马友友)声称半年内不并购的碧桂园服务,正在奔往收编中梁百悦智佳服务的路上。

2月14日晚间,碧桂园服务发布有关收购中梁百悦智佳服务有限公司的自愿公告。公告称,2022年2月11日,碧桂园服务的间接全资附属公司碧桂园物业香港控股有限公司与创辰国际有限公司、创卓国际有限公司、创沅国际有限公司、亨盛有限公司、创志国际有限公司、创同国际有限公司、杨剑、李家城及马飞订立具有约束力的股权收购协议,内容有关碧桂园物业香港收购中梁百悦智佳服务合共约93.76%股权。

与此同时,收购事项的完成及代价支付受该等协议项下多项约定(包括进一步尽职调查)所约束,而最终代价须按该等协议项下的条款及进一步尽职调查结果在代价上限内进行调整。

换句话说,双方目前仅就资产交易达成协议,但截至目前,收购事项还未完成。

在管面积有望超10亿平

碧桂园服务和中梁百悦智佳服务的合作早有预兆。

资料显示,中梁百悦智佳服务是中国一家快速发展的物业管理服务提供商,其母公司中梁地产在业内素有“小碧桂园”之称,体现在任用碧桂园系高管、模仿碧桂园每三天拿一块地、全面学习碧桂园“456”高周转模式等方面。

也正因如此,中梁百悦智佳服务和碧桂园服务发展路线极其相似,而为了进一步与偶像拉近距离,上市之际的中梁百悦智佳服务引入投资方碧桂园服务,后者持有前者6.24%的股份。

两度冲刺IPO后,港交所于2021年12月23日通过了中梁百悦智佳的上市聆讯。

值得一提的是,有业内人士向观察者网表示,中梁百悦智佳赴港上市实际上是为地产板块解困。但受市场大环境影响,2021年新上市13家物管股中就10家新上市物企股价破发。也就是说,对于中梁百悦智佳而言,上市融资已经不再是一个好出路。

有着同样处境的中南服务,选择在聆讯通过后卖身华润万象生活。模仿中南服务的方式,中梁百悦智佳决定卖身给自己的偶像碧桂园服务。

招股书显示,截至2021年6月30日,中梁百悦智佳在管项目291个,签约管理的项目508个,在管总建筑面积约3320万平方米,签约总建筑面积约7120万平方米,覆盖中国18个省、两个直辖市及三个自治区的154个城市。

完成收购后,碧桂园服务在管面积有望突破10亿平方米大关。具体来看,截至2021年半年度,碧桂园服务总收费管理总面积达约6.44亿平方米,蓝光嘉宝服务、富力物业和邻里乐后合计在管面积超2.8亿平方米,算上此次收购中梁百悦智佳获得的3320万平方米在管面积,合计总在管面积约9.57亿平方米。

碧桂园服务表示,收购事项将补充本集团的业务,有利于本集团加强在中高端住宅物业管理方面的品牌影响力,扩大社区增值服务潜力;且本集团与中梁百悦智佳的项目在业务区域重合度较高,有利于未来在业务重合区域整合双方优势,降低运营成本,提高盈利水平。

此外,碧桂园服务表示,该收购事项亦将进一步增强本集团在市场上的影响及竞争力,有助于本集团的长期稳定发展,为本公司股东获取更佳回报。

公然违背不并购增发承诺

事实上,碧桂园服务曾公开承诺半年内不并购、不增发。

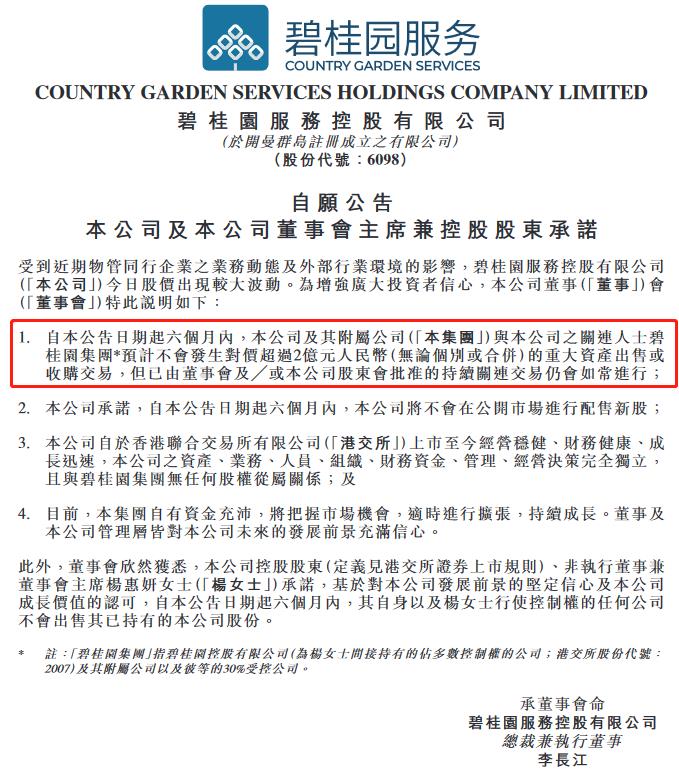

2021年12月14日,碧桂园服务发布本公司及本公司董事会主席兼控股股东承诺,表示,自公告发布起六个月内,公司不会发生重大资产出售或收购、不在公开市场配股以及董事会主席杨惠妍个人不会出售公司股份。

其中,自公告日期起六个月内,碧桂园服务及其附属公司与公司之关连人士碧桂园集团预计不会发生对价超过2亿元人民币(无论个别或合并)的重大资产出售或收购交易,但已由董事会及╱或本公司股东会批准的持续关连交易仍会如常进行。

彼时,碧桂园服务收购中梁百悦智佳服务一事并未经董事会批准,且经业内人士预估,此项交易对价明显超过2亿元。也就是说,承诺未满2个月,碧桂园服务就要打自己脸了。

更值得一提的是,促使碧桂园服务发布该声明的初衷,是为避免公司股价持续下滑。观察者网了解到,自12月10日起,碧桂园服务股价连续三日下滑,直至12月14日到达顶峰跌幅高达10.17%,当日碧桂园服务开盘报51.05港元,收盘报47.25港元,一天蒸发180亿港元。

除去市场因素外,频繁收并购后再频繁融资的碧桂园服务无疑踩中投资者最脆弱的神经。观察者网了解到,作为物业第一股的碧桂园服务,在2021年一年时间内先后将蓝光嘉宝服务、富力物业和邻里乐控股收入囊中,分别对价近50亿元、100亿元和33亿元。

收购完成后,碧桂园服务马不停蹄开始配股、发行可转债,以此来获得资本市场的便宜资金。

2020年10月,在3.75亿元收购福建东飞合共60%股份、24.5亿元收购满国康洁70%股权后不到两个月,碧桂园服务与配售代理订立配售协议,计划配售1.73亿股股份,价格为每股股份45.00港元,融资77.85亿港元。

值得注意的是,配售协议发布前一个工作日,碧桂园物业收盘报49.70港元/股,配售价较其折让约9.46%。

按照相同的路径,碧桂园先后在收购嘉宝服务、富力物业后配股融资,分别折让9.5%。资料显示,2021年5月,碧桂园服务计划拟配售发行1.39亿股股份,价格为每股股价75.25港元,合计募资104亿港元;2021年11月,碧桂园服务计划配售合共1.5亿股股份,价格为每股股份53.35港元,集资约80.03亿港元。

至此,碧桂园服务已配股融资超260亿元,算上通过可换股转债融资获得的超80亿元,融资金额高于其三大并购案金额的总和。“但通过频繁摊薄股份达到融资的目的,一方面是在手资金不充足的体现,一方面也不利于提振投资者信心。”业内人士直言。

正因如此,碧桂园服务才做出承诺,不并购、不配股。谁料,为当行业巨无霸,碧桂园服务并购成瘾,还在承诺期内就要继续买买买。

本文系观察者网独家稿件,未经授权,不得转载。