绿城中国张亚东:未来房地产还是支柱产业

腾付通官网整理报道:

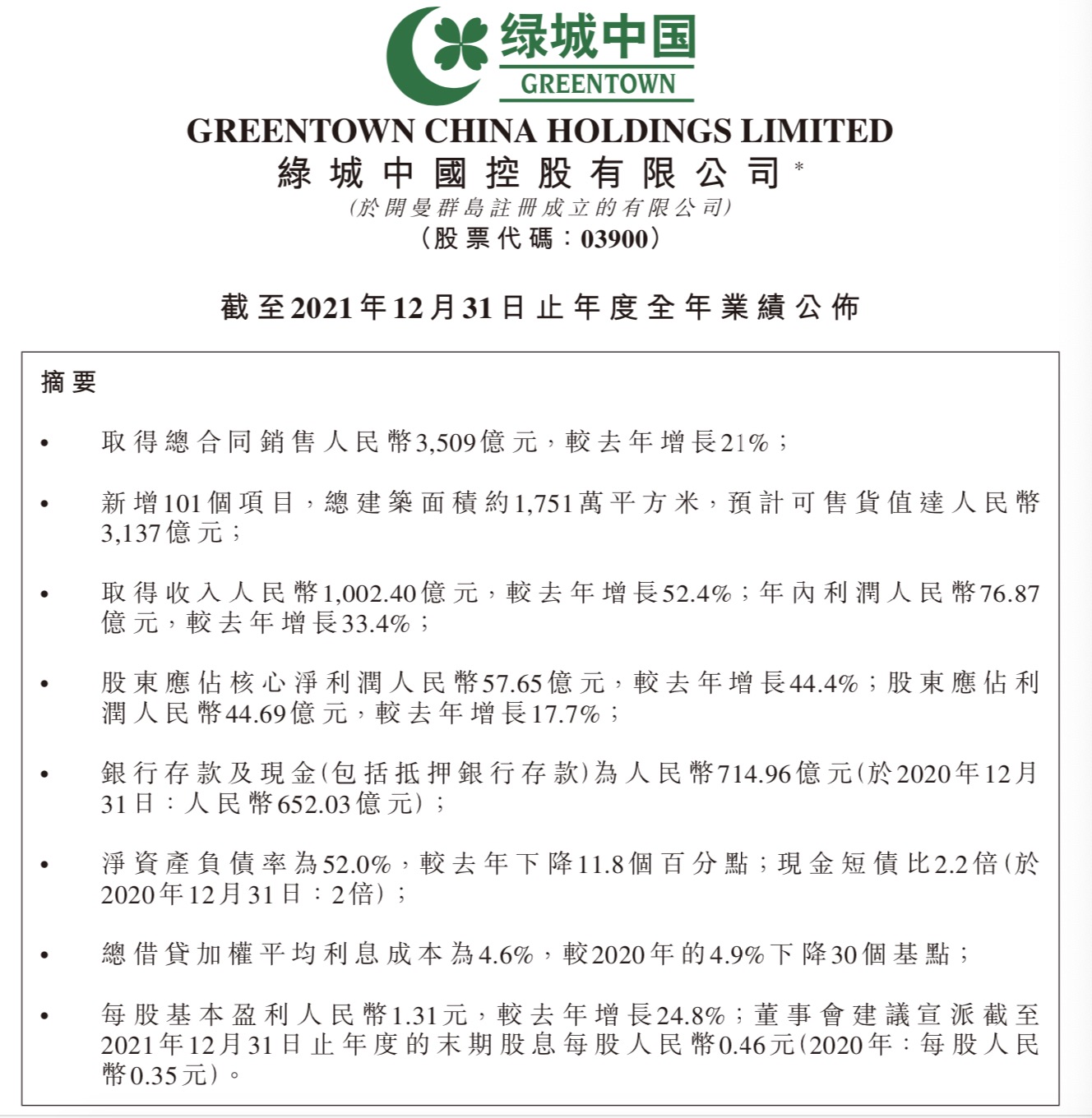

(文/张玉 编辑/马媛媛)3月23日,绿城中国召开2021年全年业绩发布会。2021年,公司取得合同销售金额3509亿元,超额完成年初制定的3100亿元的销售目标。

报告期内,公司营业收入为1002.4亿元,较去年增长52.4%;年内利润为76.87亿元,较去年增长33.4%。

业绩会上,管理层透露,绿城中国2022年的销售额要达到3300亿元。这相比其2021年的销售目标提升了200亿元,未达到2021年的销售额。

对于房地产行业的未来发展,绿城中国董事会主席张亚东表示,房地产行业会持续趋于健康。其此前曾提到“四个分化”,即:市场分化、企业分化、产品分化、资源分化。分化的结果会使得房地产行业越来越健康,绿城要善于利用行业调整的优势,巩固在行业内的机会。

谈土储:争取80%投资一二线城市

2021年,绿城共计在42个城市新增101个项目,总建筑面积约为1751万平方米,预计新增货值3137亿元,其中归属于集团的权益货值约为1834亿元。集团承担成本为938亿元,新增土储的平均楼面价约为每平方米9080元。新增货值当中,21%实现当年货值转化。

在新增货值当中,一二线城市的新增货值占比达78%,主要集中在北京、上海、深圳、杭州、宁波、西安等重点城市。从区域分布来看,长三角作为战略深耕地,新增货值占比52%。

进入2022年以来,绿城在拿地方面依然动作频频。在今年2月份举行的北京土拍中,绿城先后拿下3幅地块,共计花费98.4亿元,一举晋升成为北京土拍的“头号玩家”。

绿城中国执行董事及行政总裁郭佳峰在业绩会上表示,一方面,当前的环境下,部分房企拿地十分谨慎,另一方面,北京和杭州一直是绿城的大本营。绿城一直都在稳健地参与土拍,近几年超过70%以上新增货值布局在一二线的核心板块,今年争取超过80%的投资资源聚焦在一二线城市,20%布局在优质强三线,进一步提升安全度。

根据管理层现场透露,2022年,绿城中国计划新增货值2500~3000亿元。

谈毛利率:仍优于行业一般水平

尽管营收和净利润均呈现显著增长,在当前的行业环境之下,绿城中国的毛利率也不可避免地出现了一定程度的下滑。

报告期内,公司实现毛利181.68亿元,较2020年增加了16.7%。不过,集团毛利率为18.1%,较2020年的23.7%下降了5.6个百分点。其中物业销售的毛利率为17.5%,较2020年的23.5%下降了6个百分点。

绿城中国方面表示,一方面是由于房地产行业形势的变化,导致行业毛利率整体有所下降;另一方面,近年来受限价影响,公司品牌溢价未能得到充分体现。

Wind数据显示,2018~2021年,绿城中国的销售毛利率分别为25.39%、23.67%及18.12%,呈现下滑趋势。不过,公司销售净利率分别为6.35%、8.7%及7.59%,净利率在提升之后稳定在8%左右的水平。

在发布会上,绿城管理层透露,尽管毛利率有所下滑,但仍优于行业平均水平。此外,公司净利率依然能够维持在8%左右的水平。这是由于公司重仓的城市大部分都在一二线城市,去化快、有保障、结转周期短,同样也能给公司带来收益。

谈财务:确保2023年进入绿档

在当前的政策环境下,财务的安全性往往意味着企业的安全底线。

根据业绩会现场披露的数据,2021年绿城中国净资产负债率为52%,较去年下降11.8个百分点;现金短债比2.2倍,去年同期为2倍。

根据公司执行董事兼首席财务官耿忠强透露,绿城去年境内公开发债利率仅3.55%,全年的利息成本仅4.6%,期末融资成本更只有4.5%。今年1月发行的增信票据仅2.3%。截至2021年底,公司银行存款及现金为人民币714.96亿元,去年同期为652.03亿元。

根据管理层透露,年报中披露的“三道红线”指标与上报监管部门的指标衡量标准不太一样。

对于上报监管部门的“三道红线”指标,截至2021年12月31日,绿城中国现金短债比为1.7倍,2020年末该指标为1.4倍;净资产负债率为53.5%,2020年末这一指标为64.6%;剔除预售帐款后的资产负债率为70.3%,2020年末该指标为71.2%。不难看出,绿城中国“三道红线”指标进一步向好,目前仅有剔除预售帐款后的资产负债率一项指标未达标。

耿忠强现场表示:“公司2023年确保能够进入绿档,同时根据现阶段内外部情况,做好提前进入绿档准备。”

谈合作:优先选择综合实力强的伙伴

近年来,随着行业环境的变化,“抱团取暖”成为不少房企的经营策略之一,而随着当下部分房企尤其是头部房企频繁遭遇流动性危机,合作企业的选择成为除了自身经营因素之外房企的一大软肋。

耿忠强透露,无论从开发贷还是按揭贷款的角度来看,现在整体的融资环境正逐步得到缓解。得益于大股东中交集团的支持,公司目前授信额度充足,2022年公司融资额度进一步得到保障。

在合作企业方面,绿城会优先选择综合实力强、资信良好、有国企背景的企业,目前,公司绝大部分合作方情况良好,经受住了“资本寒冬”的考验。

除了选择外部合作伙伴,绿城也在不断调整内部的运营能力。业绩会披露的数据显示,2021年绿城中国实现4.3个月开工、7.3个月开盘、30.1个月交付,运营周期平均提速6%。年内,集团开工面积同比增长29%至1698万平方米;竣工面积同比增长23%至936万平方米。

不过,管理层强调,绿城提升运营能力不是追求极致高周转,而是在长期积淀之后通过优化设计等环节来实现,“交付周期并没有过度压缩,成本优化绝不意味着减配”。

展望2022年房地产的发展趋势,张亚东坦言,当下政策底部已现,但行业底部未现。对于大部分人来说,住房仍然是基本需求、是必需品,行业数字会逐步下降,但未来还是支柱产业,还是大有可为的行业,而这对于绿城来说,仍然是重要的机会。

本文系观察者网独家稿件,未经授权,不得转载。